You are using an outdated browser. Please upgrade your browser to improve your experience.

Article | 15 janvier 2021 | Les Echos

Enel et Iberdrola surenchérissent d'ambitions démesurées dans les énergies renouvelables.A la faveur des plans de relance, une décennie de « super cycle d'investissement » s'ouvre pour le secteur.

Si la crise sanitaire a d'abord bousculé les plannings des chantiers éoliens et solaires, les grands énergéticiens ont vite rattrapé le temps perdu. Et, face à l'engouement confirmé des Etats dans leurs plans de relance pour les énergies renouvelables, les leaders du secteur accélèrent, avec la perspective de s'affirmer comme de nouvelles « majors » de l'énergie, dans le vent et le soleil.

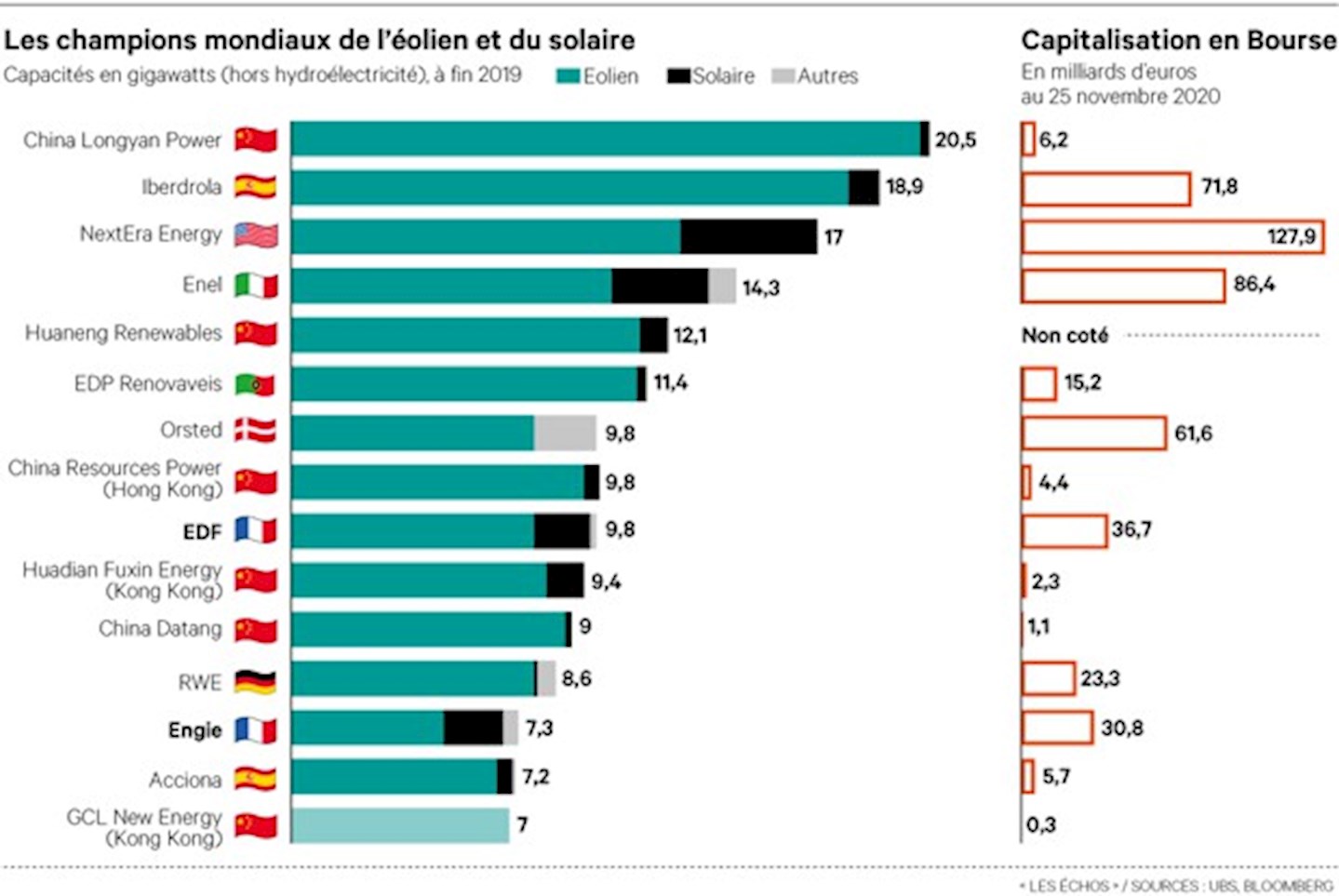

Le champion mondial du renouvelable, l'italien Enel,vient ainsi d'annoncer un objectif de 70 milliards d'investissement pour atteindre 60 GW de capacités de production en 2023, puis 120 GW à l'horizon 2030, contre 48 GW actuellement. C'est plus que l'espagnol Iberdrola qui a aussi relevé ses objectifs, il y a quelques jours. Ce dernier vise 60 GW en 2025, soit près du double de ses capacités actuelles, puis 95 GW en 2030.

Les géants pétroliers accélèrent aussi le mouvement : fin septembre, Total a relevé son objectif à 35 GW de capacités renouvelables en 2025, puis 85 GW en 2030. Et ce n'est sans doute pas fini. Chez Engie, des objectifs plus ambitieux doivent être présentés dans les prochains mois : « entre 2019 et 2021, nous tiendrons nos engagements et ferons croître notre parc de 9 GW sur trois ans. Et dans les années à venir, nous voulons passer à 4 GW par an. Les annonces détaillées seront faites au premier semestre l'année prochaine », explique sa directrice générale adjointe, Gwenaelle Avice-Huet.

Face à un marché qui s'élargit sous l'impulsion des plans de relance verts des Etats, les grands énergéticiens cherchent à maintenir leur avance. Leur pari ? Parvenir à baisser encore leurs coûts de production en atteignant une taille critique et, ainsi, faire face à l'érosion des rendements et à la concurrence des pétroliers et autres investisseurs financiers tous en quête des mêmes grands projets solaires ou éoliens. Or, cette taille critique ne cesse d'augmenter…

« On s'attend à une multiplication par quatre des capacités dans le solaire, par sept dans l'éolien offshore et par trois dans l'éolien onshore d'ici à 2030. Les 'utilities' et, a fortiori, les renouvelables sont les grands gagnants de cette crise du Covid-19 : on entre dans un super cycle d'investissement sur la prochaine décennie et celui-ci va nécessiter le déploiement de beaucoup de capitaux », souligne Pierre Georges, directeur chez S&P Global. Selon les analystes de Citi, Enel, Iberdrola, Orsted, RWE, BP, Shell, Equinor et Total pourraient investir plus de 250 milliards de dollars d'ici à 2030 pour atteindre leurs objectifs dans les énergies renouvelables.

Car les investisseurs sont plus que jamais au rendez-vous. « La classe d'actifs renouvelables est en pleine expansion car elle répond aux besoins des investisseurs de décarboner leurs portefeuilles tout en leur apportant des rendements peu risqués de long terme, alimentés entre autres par la baisse continue des coûts de production. En renforçant les trajectoires de transition énergétique, la crise sanitaire a confirmé cette attractivité », atteste Emmanuel Austruy, directeur associé au BCG. De fait, depuis début mars, des pure players des renouvelables comme Orsted ou le français Neoen ont vu leurs cours de Bourse décoller de respectivement 60 % et 47 % !

Le temps est toutefois compté. Car, à mesure que les coûts de production chutent, la pression sur les rendements des projets se renforce. Jusqu'ici, ce mouvement a été en partie compensé par la baisse des coûts de financement. « La grande majorité des investissements sont déjà réalisés, avec des taux de retour à un chiffre, et le risque c'est qu'en 2035-2040 les marchés de l'électricité diffèrent nettement de ce qu'on connaît aujourd'hui », pointent les analystes de Citi dans un rapport.

Le sujet est au coeur des préoccupations de l'industrie : « Aujourd'hui, on voit se développer la signature de contrats d'achat d'électricité à dix, quinze ou vingt ans avec des Etats ou des entreprises qui s'engagent à acheter l'électricité à un prix inférieur au prix de marché. C'est un bon modèle lorsque les centrales ont effectivement un coût de production suffisamment bas. Mais certains de nos concurrents font le pari de signer des contrats à des prix qui ne couvrent pas leurs coûts de production, pour lancer la construction de leurs centrales, en espérant se 'refaire' dans les dernières années de vie du parc éolien ou solaire, lorsqu'ils vendront l'électricité sur le marché », explique le PDG de Neoen, Xavier Barbaro.

Pour le moment, ce n'est pas un motif d'inquiétude pour les investisseurs : « les risques liés aux prix de vente de l'électricité vont probablement augmenter dans les années à venir. Mais le marché se focalise aujourd'hui sur les opportunités de croissance du secteur et n'en tient pas encore vraiment compte », estime Alastair Syme, responsable de la recherche énergie chez Citi.

Author : SHARON WAJSBROT

Orginal article : 2020-11-26